Возврат страховки по кредиту

Последнее время банки активно навязывают дополнительные услуги в виде страхования. Многие даже не подозревают, что страховка оформляется по желанию и безропотно соглашаются на оплату кросс-услуг при получении кредита. Чтобы получить возврат страховки по кредиту без проблем, нужно действовать своевременно и грамотно. Мы предлагаем вашему вниманию подробную инструкцию о том, как подготовить заявление на возврат по кредиту. Но обо всем по порядку.

- Может ли банк отказать без страхования кредита

- Зачем банки настаивают на страховке

- Случаи, когда можно получить отказ

- Добровольное страхование при получении кредита: стоит ли страховать заёмщика?

- Возврат страховки – что это?

- Можно ли отказаться от страхования при получении кредита

- Обязательная страховка: ипотечные кредиты и автокредиты

- Как осуществить возврат страховки по кредиту

- Отказаться от страховки после получения кредита

- Документы, необходимые для возврата страховки по кредиту

- Выводы

- Может ли банк отказать без страхования кредита

- Зачем банки настаивают на страховке

- Случаи, когда можно получить отказ

- Добровольное страхование при получении кредита: стоит ли страховать заёмщика?

- Возврат страховки – что это?

- Можно ли отказаться от страхования при получении кредита

- Обязательная страховка: ипотечные кредиты и автокредиты

- Как осуществить возврат страховки по кредиту

- Отказаться от страховки после получения кредита

- Документы, необходимые для возврата страховки по кредиту

- Выводы

Может ли банк отказать без страхования кредита

Оставляя заявку на кредит, каждый человек планирует взять деньги в долг на наиболее выгодных условиях – с минимальной переплатой и процентной ставкой. В этом свете услуга страхования, активно предлагаемая кредитными менеджерами, расценивается как непредвиденные дополнительные расходы.

Более того, нередки ситуации, когда кредитные менеджеры пугают будущих заёмщиков возможным отказом по кредиту, если клиент не заключит договор страхования жизни и здоровья. С юридической стороны эти действия являются не правомерными. Подобные угрозы или навязчивость услуг объясняется просто каждый менеджер получает определенный процент с продаж страховок, да и общая политика банков нацелена на заключение договора страхования.

Зачем банки настаивают на страховке

Застрахованный клиент более надёжен для банка, ведь при наступлении страхового случая кредитор получит всю сумму долга от страховой компании. Особенно целесообразно банку заключение страховых полисов гражданам, ведущих опасную трудовую деятельность или, например, достигнувших пенсионного возраста.

В целом страхование по кредиту гарантирует возврат долга и дает кредитору множество преимуществ. Например:

- Страховка позволит погасить долг после потери источника дохода,

- При существенном ухудшении самочувствия заемщику не придется выплачивать задолженность, это сделает за него страховая компания. При смерти заемщика родственники не обязаны будут оплачивать кредит.

- При оформлении страхования залога кредитор получит сумму задолженности, если имущество было испорчено или потеряно.

Случаи, когда можно получить отказ

При потребительском кредитовании физическим лицам обычно предлагается оплатить страхование жизни и финансовые риски. Перечень продуктов, по которым получится осуществить возврат следующих типов страхования указан в таблице:

| Подлежит возврату | Не подлежит возврату | |

| Потребительское кредитование | от несчастных случаев и болезней; жизни; добровольное медстрахование; за нанесение вреда; страхование финансовых рисков; коллективной страховки. |

медстрахование для путешествий за рубеж; «зеленая карта»; Добровольная страховка, необходимая для работы по специальности; медстрахование иностранных граждан |

| Ипотечное кредитование | Страхование объекта залога | |

| Автокредитование | Страхование объекта залога |

Добровольное страхование при получении кредита: стоит ли страховать заёмщика?

Единого ответа на данный вопрос нет. С одной стороны, жизнь порой преподносит неприятные сюрпризы никто из нас не застрахован от форсмажора, влекущего утрату здоровья или гибель. При наступлении страхового события страховая компания, получив все документы, обязана выплатить страховое возмещение в счет долга по кредиту. Таким образом, при наличии страховки погашение задолженности ложится на плечи страховщика. Если же человек умер и не имел при этом действующего договора, покрывающего риски гибели или утраты здоровья, то бремя обязательств ложится на его наследников. Отсюда вывод – страховаться необходимо.

В то же время отечественный менталитет таков, что мы всегда рассчитываем на русское "авось", в надежде, что с нами ничего не может случиться за время действия кредита. Зачем же переплачивать банку лишние деньги, не правда ли? К тому же, премия по страховке порой достигает сумасшедших значений и существенно бьёт по карману. Страховаться или нет – решает каждый заемщик сам за себя. Но все же при наличии возможности рекомендуем заключать договор страхования.

Возврат страховки – что это?

Возврат страховки означает процедуру возврата средств, оплаченных в счет страховой премии. По волеизлиянию клиента договор страхования расторгается, деньги поступают на банковский счет заёмщика. Сумму можно использовать по своему усмотрению – внести в счет погашения кредита или снять наличными.

Можно ли отказаться от страхования при получении кредита

Как упоминалось ранее, страхование жизни и здоровья заёмщика услуга необязательная и каждый человек может настаивать на отказе от нее, несмотря на протест кредитного менеджера. Конечно, в банках могут действовать специальные программы, предусматривающие выдачу кредита только с заключением договора страхования (например, "Семейная" ипотека с господдержкой гарантирует пониженную ставку при заключении договора страхования на весь период договора). При отказе от страховки готовьтесь к смене условий договора банки существенно повышают процентную ставку по кредиту, если это заблаговременно обговаривалось сторонами сделки.

Обязательная страховка: ипотечные кредиты и автокредиты

Помимо добровольного страхования жизни и здоровья заёмщика или рисков утраты источников дохода существуют и обязательные страховые платежи. Так, по российскому законодательству заёмщик обязан страховать объект залога. Для ипотечных кредитов это недвижимость, по автокредитам автомобиль. Отсутствие договора страхования (в т.ч. и ежегодная пролонгация) на объект залога оценивается банками как нарушение условий кредитного договора и может повлечь для заёмщика самые неприятные последствия, например, требование банка о досрочном возврате долга.

Как осуществить возврат страховки по кредиту

Возврат страховки кредита в Сбербанке, ВТБ, Альфа-банке и других крупных организациях схож, поэтому мы расскажем о нем на примере банка ВТБ при досрочном закрытии кредита.

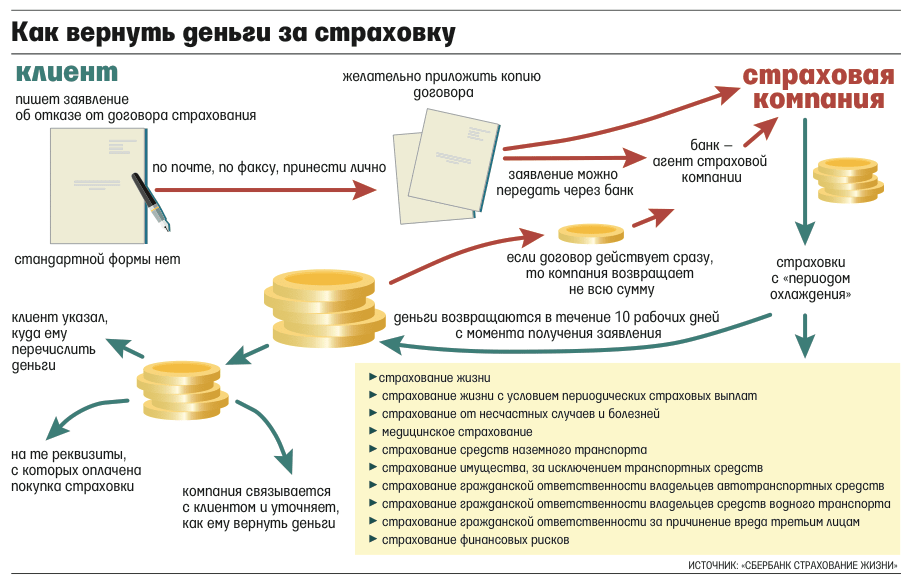

Итак, чтобы получить деньги, необходимо:

- Получить от кредитора документы, подтверждающие исполнение обязательств. Это может быть справка о закрытии кредита, акт исполнения обязательств или иные бумаги, в которых указаны реквизиты вашего договора и дата его закрытия.

- С этими документами, а также кредитной и страховой документацией посетить страховую компанию и заполнить бланк заявления.

- Страховая компания рассматривает представленные документы и возвращает разницу страховой премии. При досрочном погашении задолженности сумма будет рассчитываться, исходя из фактической и плановой даты закрытия кредита.

- При положительном решении деньги поступают по указанным реквизитам.

Рекомендуем передавать копии документов, сохранив оригиналы у себя. Оригиналы могут быть полезными при обращении в суд. Страховщик может проверить копии по своему экземпляру оригиналов.

Отказаться от страховки после получения кредита

Аннулирование договора страхования возможно в течение заданного периода после выдачи кредита. Указанное время «охлаждения» 14 дней. В это время заёмщик вправе получить ранее уплаченные деньги.

Чтобы вернуть страховку самостоятельно, заполните заявление и передайте его в страховую компанию или в отделение банка с последующей передачей в СК. Образец заявления можно запросить у страховщика или посмотреть в Интернете:

- Ключевой момент – страховая компания должна получить ваше заявление не позднее 14 дней с выдачи кредита.

- Если время истекло, оформить возврат будет на порядок сложнее.

Документы, необходимые для возврата страховки по кредиту

Можно ли вернуть страховку по кредиту сразу после получения ссуды? Да, если страховка получена при выдаче кредита и двухнедельный период «охлаждения» еще не истек, вернуть деньги достаточно просто:

- Прочитайте договор и узнайте, какой длительностью период охлаждения заложен в условиях.

- Составьте заявление и передайте его в компанию. Некоторые страховые готовы регистрировать заявления в электронном виде с последующим представлением оригиналов.

- Ожидайте решения и денег. Срок возврата составляет 7-10 дней.

В целом для разбирательств со страховой компанией пригодятся:

- документы по кредиту и справка о его закрытии,

- документ, удостоверяющий личность,

- банковские реквизиты.

Общие нюансы при возврате страховки

Существует период "охлаждения", в течение которого клиент может вернуть страховку с максимальной вероятностью.

При расторжении договора страхования банк вправе увеличить процентную ставку, если это регламентировано условиями договора.

Расторжение договора предусматривает вашу личную ответственность за дальнейшее обслуживание долга. При утрате трудоспособности заемщика страховая компания уже не выплатит остаток по кредиту, платежи обязаны будут вносить родственники.

Вернуть страховку можно также за неиспользованный период договора, когда физическое лицо осуществило досрочное закрытие кредита.

Что такое коллективная страховка и как по ней получить возврат

Коллективная страховка – одна из уловок банков, созданная для увеличения возможностей отказов страховых премий. При коллективном страховании страхователем выступает банк, а не страховые компании. Клиент платит за подключение к уже имеющемуся договору. Вернуть такую страховку весьма сложно. Однако, в российской судебной практике есть дела, где это сделать удавалось, а это означит, есть вероятность у всех остальных заемщиков.

Однако, получить деньги по коллективной страховке получается лишь у немногих и в рамках судебных прений. Судебная практика в различных регионах страны различается.

При коллективной страховке заемщику нельзя медлить. Наибольшая вероятность получить свои деньги назад – обратиться в течение первых двух недель с момента получения кредита. Несмотря на высокую долю отказа банка, делать это все же необходимо, для обеспечения своей правоты в суде.

Срок исковой давности

Если страховщик добровольно отказывается от выплаты возмещения, все, что остается заемщику – подавать заявление в суд. Подать иск можно в любой момент, даже при закрытом кредите. Но необходимо помнить, что по таким вопросам распространяется срок исковой давности в три года. Точкой отсчета считается дата заключения договора.

Возможные изменения в законодательстве

Для возврата страховки Центробанк несколько лет назад разрешил клиентам возвращать уплаченные суммы в течение 5 дней. Многие клиенты не укладывались в заданный срок, в связи с чем период охлаждения был увеличен до 14 дней. Вполне возможно, что в будущем Центробанк установит еще более длительный период охлаждения, к примеру, до 30 дней.

В конце 2019 году Госдума на законодательном уровне закрепила право заемщиков на возврат части страховки при досрочном закрытии кредита.

Еще одним возможным нововведением может стать государственное регулирование тарифов страховых компаний. Возможно, что изменение алгоритмов расчетов позволит снизить стоимость полисов и сделает данный продукт более привлекательным для населения и, как следствие, более востребованным. Это будет выгодно всем участникам – обычным потребителям, банкирам и страховым компаниям.

Выводы

Безусловно, мы допускаем тот факт, что вы сможете получить кредит и своевременно его выплатить без наступления страхового события. Но дополнительное покрытие рисков все же будет не лишним. Если в силу каких-либо внешних обстоятельств заемщик ухудшает свое здоровье, теряет работоспособность или уходит из жизни, то отвечать за возврат долга будет страховая компания. Если же человек в этот момент был не застрахован, то бремя платежей перейдет его родным и близким, что зачастую становится непомерной ношей для родственников заемщика.

Весьма важно отказаться от личного страхования еще на этапе подачи заявки. Это убережет от дополнительных разбирательств и проблем в будущем.

Если же договор уже подписан, проще всего вернуть уплаченные деньги в период охлаждения по индивидуальной программе страхования. В остальных ситуациях необходимо получать письменный отказ страховой компании и с подтверждающими документами обращаться в судебные органы. Если не знаете, как сделать исковое заявление, воспользуйтесь услугами квалифицированных юристов, чтобы взыскать задолженность через судебные тяжбы. Дополнительно можно просить судью о возмещении морального вреда.